FXのしくみと儲け方、参考となる書籍などがわかります。

みなさんこんにちは、syuyaです。

この記事では、FXのしくみと主要通貨、インジケーターなどをご紹介しています。

世界中で取引される外国為替(FX)は、株式や仮想通貨と並んで人気のある投資分野です。為替レートの変動を利用して利益を狙う仕組みはシンプルですが、実際にトレードを始めるには基本的な知識が欠かせません。

この記事では、FXのしくみから始まり、取引の中心となる主要通貨ペア、そして初心者がまず押さえておきたい代表的なインジケーターまでをわかりやすく解説します。

複雑な専門用語に振り回されることなく、基礎をしっかり理解することで、安定したトレードの第一歩を踏み出せるでしょう。

「FXって難しそう…」と思っている方も、ここで紹介する内容を押さえれば、チャートを見るのがぐっと楽しくなるはずです。

FXとは?

FX(外国為替証拠金取引)は、異なる国の通貨を売買することで利益を狙う金融取引です。

たとえば「ドルが上がりそうだ」と思えばドルを買い、「下がりそうだ」と感じればドルを売ります。

FXの大きな特徴は「レバレッジ」にあります。

これは手持ちより大きな資金を動かせる仕組みで、少ない元手でも大きな利益を狙える反面、損失も同じ比率で大きくなるため注意が必要です。

利益は「為替差益」と「スワップ金利」の2つから生まれます。

- 為替差益:安く買って高く売る、またはその逆

- スワップ金利:金利差の大きい通貨ペアを保有した時に発生する受け取り・支払いの金利

特に短期トレードでは為替差益が中心となり、中長期ではスワップ金利を狙う戦略も取られます。

FXで儲けるための“最も信頼できる”7つの原則

残念ながら、FXには”こうすれば必ず勝てる”という手法(いわゆる「聖杯」)は存在しません。

FXのみならず、投資の世界では「聖杯(必勝法)は存在せず」というのが定説となっています。

ですが、そんな中でも多くのプロが実践する「勝率を挙げる手法・考え方・原則」というものは存在します。

この項目では、そのような原則を7つご紹介します。

①大きな流れ(トレンド)に逆らわない

ジョン・マーフィー『マーケットのテクニカル分析』、マーク・ダグラス『ゾーン』など市場の古典すべてが共通して語ることです。

それは、値の変化の大きな流れ(トレンド)には逆らってはいけないという事です。

- トレンドに逆らうと勝率が落ちる

- 順張りが最も統計的に有利

「上昇トレンドなら買い、下降なら売り」

これが最もシンプルで、もっとも信頼できる戦い方です。

② 損失を小さく、利益を大きく

市場の第一原則(Risk-Reward の非対称性)です。

FXではいかにして利益を出すか以上に、いかにして損失を抑えるかが重要なポイントとなっています。

- 勝率よりも、平均利益 > 平均損失 であれば勝てる

- 1回の負けが大きいと破綻する

- 1回の勝ちが小さすぎると増えない

損切りはプライスアクション(直近の高安)に置くことが、統計的に長生きする方法です。

③1回のトレードで資金の2%以上を失わない

世界の多数のプロが採用している鉄則です。

1回のトレードで失ってもよい金額を口座資金の2%以内に抑えることにより、連敗しても致命的なダメージを避け、長期的に生き残ることができます。

これを守るだけで、メンタルが崩壊せず、破産確率が大幅に下がることが証明されています。

▼2%ルール(ラリー・ウィリアムズ、アレキサンダー・エルダー等)

- 資金100万円→1回の損失は2万円まで

- 資金300万円→損失は6万円まで

④ 感情で判断しない仕組みをつくる

勝ち続けているトレーダーほど「感情」を排除しています。

調子がいいからと許容額より大きな金額を投入したり、反対に負けを取り戻そうとして感情的にエントリーするのは素人の手法です。

マーク・ダグラス『ゾーン』ではこう述べられています。

“勝者とは、確率で行動する人のこと”

- エントリー条件

- 損切り

- 利確

を「その場の気分」で変えないこと。これは勝ち組と負け組を分ける最大の要因です。

凄腕のトレーダー程、感情に左右されずルールに則って機械的に取引をしているものです。

⑤ 指標(インジケーター)は“補助”であり、価格が主役

世界中のプロが一致して言うことは結局のところ、動くのは“ローソク足そのもの”という事実です。

後に紹介する通り、世の中には数多くの指標(インジケーター)が存在しますが、あくまでもそれらは補助的に使用するものであり、最重要視するべきなのは値動きを直接的に描写する「ローソク足」であるという事です。

- インジケーターは価格の“後追い”

- プライスアクションは「現在の相場心理」を直接表す

MACD・RSI・MAなどは「確認用」。主役は常にローソク足です。

⑥ 「優位性のあるパターン」だけを取引する

負ける人は、明確な理屈無く半ば博打的にエントリーし、損失を重ねてしまいます。

一方で勝てる人は、

“どんなときでも入らない”

“勝つ確率が高い場面だけ入る”

この選択をしています。

例:

- トレンド+押し目/戻り

- 重要水平線+プライスアクション

- ボラティリティ収縮→拡大

手法は何でもいいですが、「100回やったら利益が残るパターン」だけに絞ることです。

⑦ 検証 → 練習 → 実トレードの順で進む

これはプロしかやっていない“本質的な武器”です。

- 過去チャート検証(バックテスト)

- リアルタイムで観察

- 少額の資金で実践

- トレード日誌で振り返る

このサイクルを繰り返すと、手法が“自分のもの”になるので、もうブレません。

FXで勝利するには・・・

FXで勝つ最大のコツは、“感情ではなく確率で行動できる仕組み”を持つことです。

テクニックよりも、インジケーターよりも、メンタルよりも、「確率で戦う仕組み」が勝ち続ける唯一の道です。

FXにおける主要通貨とその特徴

FXでは世界各国の通貨が取引されていますが、実際に“売買されているほとんどの取引量”は、ごく限られた主要通貨に集中しています。

通貨にはそれぞれ「性格」があり、値動きの特徴や経済指標への反応が大きく異なります。ここでは、FXで特に重要な主要通貨の特徴をまとめて紹介します。

◆ ① 米ドル(USD)|世界の基軸通貨・最も安定した通貨

米ドルは世界で最も取引量が多く、“基軸通貨”として世界経済の中心にあります。値動きは比較的安定し、政治・経済ニュースへの反応も明確です。

初心者〜プロまで、全トレーダーが最も重視する通貨です。

特徴

・最も流動性が高くスプレッドが狭い

・ドル関連ニュースが世界の市場を動かす

・経済指標(雇用統計・CPI・FOMC)が特に重要

・安全資産として買われやすい局面がある

◆ ② ユーロ(EUR)|安定度が高く、トレンドが出やすい通貨

ユーロはEU加盟国の総合的な経済状態を反映して動くため、“一本の国では説明できない動き”をすることがあります。

ドルに次ぐ取引量の多さで、テクニカルも効きやすい通貨です。

短期・中期の順張りトレードとの相性が良いです。

特徴

・値動きが素直で、トレンドが継続しやすい

・政策金利や経済指標に反応しやすい

・EU関連の政治不安(イタリア・ギリシャなど)で売られることも

・ユーロ円、ユロドルはトレーダー人気が非常に高い

◆ ③ 日本円(JPY)|世界屈指の“安全資産”として人気

円は「リスクオフで買われやすい」ことで有名な通貨です。

世界で何か問題が起きると、日本が安全だからというより“円は海外に出ていかない通貨なので巻き戻しが起きやすい”という構造的理由で買われます。

“流れが急に変わる”特徴があるため、ロスカット管理が重要です。

特徴

・リスク回避局面で円高になりやすい

・金利が低いため、キャリートレードの相手通貨にされる

・値動きが急に走りやすい

・ドル円は世界で最も取引される通貨ペアのひとつ

◆ ④ 英ポンド(GBP)|値動きが大きく、ボラティリティが高い

英ポンドは、主要通貨の中でも最も値動きが激しい通貨です。

短時間で大きく上下するため、トレーダーには「魔性の通貨」と呼ばれることもあります。

大きく取るか、大きく損するか。慎重なリスク管理が必須です。

特徴

・ボラティリティ(値幅)が非常に大きい

・ブレグジット関連のニュースで大きく動く

・一方向に走りやすいが、逆方向にも急変しやすい

・スキャル・デイトレ向けだが、初心者にはリスクが高め

◆ ⑤ 豪ドル(AUD)|資源国通貨で、中国の影響を強く受ける

オーストラリアは資源国で、鉄鉱石や原材料の輸出が多く、中国との結びつきが強いです。

そのため、豪ドルは中国経済に反応しやすいという特徴があります。

中期トレーダーやスワップ重視のトレーダーに愛用されています。

特徴

・資源価格(鉄鉱石・商品指数)に影響されやすい

・中国の景気指標で動く

・比較的トレンドが出やすい

・金利が高いことが多く、スワップ狙いに人気

◆ ⑥ NZドル(NZD)|豪ドルと似ているが、より穏やか

NZドルは豪ドルと相関性が高いですが、値動きはやや穏やかです。

農産物の輸出も多く、世界的な需要動向にも反応します。

ゆったりした中期トレードとの相性が良い通貨です。

特徴

・豪ドルと同じ方向に動きやすい

・ボラティリティは豪ドルより低め

・景気や金利に素直に反応する

・スワップポイントも比較的高い

◆ ⑦ カナダドル(CAD)|原油価格に強く左右される資源通貨

カナダは世界有数の原油産出国のため、原油価格と一緒に動きやすいという唯一無二の特徴があります。

原油チャートと併せて見ると精度が上がります。

特徴

・原油の価格上昇 → カナダドルが上がりやすい

・原油の価格下落 → カナダドルが売られやすい

・米ドルとの相関も強い

・トレンドが比較的安定

人気のあるインジケーターとその見方

FXで安定して勝つためには、チャートの動きをより立体的に理解することが欠かせません。そこで多くのトレーダーが頼りにしているのが、インジケーター(指標)と呼ばれる分析ツールです。

インジケーターには大きく分けて二つのタイプがあり、一つは相場の“方向性”や“流れ”を捉えるトレンド系、もう一つは買われすぎ・売られすぎといった“相場の過熱感”を読むオシレーター系です。

トレンド系は、価格がどちらへ向かっているのかを把握するのに役立ち、トレンドに乗る順張り戦略で力を発揮します。一方のオシレーター系は、行き過ぎた動きを見つける逆張りのタイミングに強く、レンジ相場の判断に向いています。

これら二つを組み合わせることで、現在の相場環境を多角的に読み解きやすくなり、エントリーや利確の判断がより明確になります。ここでは、多くのトレーダーに支持されている人気インジケーターと、その基本的な見方をわかりやすく紹介します。

移動平均線(MA)

移動平均線とは、一定期間の終値の平均を線として表示したインジケーターです。

「短期」「中期」「長期」と複数の期間の線を組み合わせることで、トレンドの方向性や強さを視覚的に判断できます。

例えば以下のように使われます。

・短期線(5日、10日)=直近の値動きを反映

・中期線(20日、50日)=相場の基調を把握

・長期線(100日、200日)=大きな景気や資金フローの流れを把握

単に“価格の平均”を見るツールですが、トレンドの始まりや転換点を見つける際に非常に役立ちます。

◆ 移動平均線の見方

移動平均線を使うコツは、「線の傾き」と「価格や他の線との位置関係」を見ることです。

● ① 線の傾きでトレンドを判断する

・右上がり → 上昇トレンドの強さが増している

・右下がり → 下降トレンドが続いている

・横ばい → 方向感のないレンジ相場

傾きが強いほど、トレンドの勢いが強いと読み取れます。

● ② ゴールデンクロスとデッドクロス

・短期線が長期線を上抜く → ゴールデンクロス(上昇トレンドのシグナル)

・短期線が長期線を下抜く → デッドクロス(下降トレンドのシグナル)

これは初心者でも理解しやすい“王道の判断基準”です。

● ③ 価格が移動平均線の上か下か

・ローソク足が線の上 → 買い優勢

・ローソク足が線の下 → 売り優勢

シンプルですが、相場の支配勢力を判断するのに役立ちます。

◆ 移動平均線のメリット

移動平均線には以下のような強みがあります。

● ① 相場の流れがひと目でわかる

ノイズが消え、チャートを直感的に読みやすくなります。

初心者でも“今は上?”“下?”が理解しやすくなります。

● ② トレンドフォローがしやすい

FXはトレンドが出たときに最も利益を取りやすいです。

移動平均線は、そのトレンドの方向や勢いを捉えるのが得意です。

● ③ 多くのプロも使用しており信頼性が高い

世界中の投資家が同じ指標を見ているため、シグナルが意識されやすいです。

◆ 移動平均線のデメリット

もちろん万能ではありません。弱点も理解しておきましょう。

● ① 遅行性がある(反応が遅い)

平均を取って線を作るため、どうしても価格の変化を後追いします。

トレンドの初動では「気づいたら動きが終わっていた」ということもあります。

● ② レンジ相場ではだましが多くなる

横ばいのときはゴールデンクロスやデッドクロスが多発し、フェイクシグナルが増えます。

この状態で使い続けると損失が増えやすくなるため注意が必要です。

● ③ 移動平均線を“絶対の基準”にすると迷いやすい

相場分析は複合的に行うべきであり、MAだけに頼ると精度が落ちます。

移動平均線は、相場の大きな流れを正確にとらえるための非常に強力なツールです。

傾き、交差、位置関係という基本的な見方だけでも、トレードの判断が明確になります。

ただし、遅行性やレンジでのだましがあるため、RSIやMACDなど他のインジケーターと組み合わせて使うことで、精度はさらに向上します。

必要なのは“盲信せず、流れをつかむための道具として使う”という姿勢です。

移動平均線を使いこなせるようになると、FXの勝率は確実に安定していきます。

一目均衡表

一目均衡表(いちもくきんこうひょう)は、日本生まれの非常に完成度の高いテクニカル指標で、相場の「時間・価格・勢い・バランス」など複数の要素を一つのチャートで一目で判断できるように設計されています。

構成要素は「転換線」「基準線」「先行スパン1・2」「遅行スパン」の5つで、特に先行スパンで形成される“雲(くも)”が有名です。

一つの指標の中に、トレンド・モメンタム・支持抵抗まで詰まっているため、相場の総合診断ツールとしてプロからの評価も高いです。

◆ 一目均衡表の見方

見方は多いですが、FXで実際に役立つポイントを絞って解説します。

● ① 価格と「雲(先行スパン)」の位置で相場環境を判断する

・価格が雲の上 → 上昇トレンド

・価格が雲の下 → 下降トレンド

・価格が雲の中 → 方向感のないレンジ

雲は分厚いほど「強い抵抗・支持」として働きます。トレンドの方向だけでなく、相場の“壁”まで視覚的に把握できます。

● ② 転換線と基準線の関係を見る

・転換線が基準線を上抜く → 買いシグナル

・転換線が基準線を下抜く → 売りシグナル

これは移動平均線で言う「ゴールデンクロス・デッドクロス」に近い概念で、初動判断にも使いやすいです。

● ③ 遅行スパンで相場の勢いを確認する

・遅行スパンがローソク足の上 → 買い優勢

・遅行スパンがローソク足の下 → 売り優勢

遅行スパンは“今の価格を過去に投影した線”で、勢力図を簡単につかめます。

● ④ 雲のねじれは「トレンド転換」の予兆

先行スパン1と2が入れ替わる「雲のねじれ」は、トレンド変化のタイミングとして注目されます。

「相場が大きく動く前兆」として意識されやすいポイントです。

◆ 一目均衡表のメリット

● ① ひと目で相場環境がわかる

名前の通り、一つのチャートでトレンド・モメンタム・サポートラインまで把握できます。

プロが使う理由は、この“総合力”にあります。

● ② 雲が強力なサポート・レジスタンスになる

厚い雲は「強い壁」として機能するため、

“どこで反発しやすいか”

“どこを抜けるとトレンドが加速するか”

を判断しやすくなります。

● ③ 相場の“バランス”を見るのに最強

移動平均線やRSIは“部分的な情報”ですが、一目均衡表は

・価格のバランス

・勢いのバランス

・時間のバランス

を同時に見られます。

「相場全体の調和」を測るため、予測精度が上がります。

◆ 一目均衡表のデメリット

● ① 情報量が多く、慣れるまで難しい

線が5本あり、雲もあるため最初は“ごちゃごちゃして見える”ことが多いです。

ただ、理解すると一気に分析力が上がる指標でもあります。

● ② トレンドが弱いとダマシが多くなる

レンジ相場では雲付近で価格が迷い、シグナルが乱れます。

「雲を抜けた! → やっぱり戻った」という動きも少なくありません。

● ③ 他の国のトレーダーには必ずしも一般的ではない

欧米ではMAやMACDの人気が高いため、一目均衡表の“雲の意識”が働きにくい場合があります。

ただしインパクトは大きいため、無視はできません。

一目均衡表は、FXの中でも最も奥が深く、最も完成度が高いチャート指標のひとつです。雲で相場環境を判断し、転換線・基準線で勢いをつかみ、遅行スパンで勢力図を確認する。

この3点だけでも、トレードの判断精度が格段に上がります。

情報量が多いぶん、習得へのハードルは少しありますが、その分「プロレベルの相場観」を短期間で身につけられる強力なツールです。移動平均線と組み合わせると、トレンド判断の質がさらに高まり、無駄なトレードが減っていきます。

相場の“全体像をつかむ”ための武器として、一目均衡表をぜひ活用してみてください。

ボリンジャーバンド

ボリンジャーバンド(Bollinger Bands)は、移動平均線を中心に、価格の“ブレ幅(ボラティリティ)”を帯(バンド)として表示するインジケーターです。

バンドは通常、

・+1σ

・+2σ

・+3σ

・−1σ

・−2σ

・−3σ

のように複数の標準偏差ラインで構成されており、価格がどの程度“行き過ぎているか”を統計的に判断できます。

特に、

「相場が今レンジなのか?トレンドなのか?」

「反転ポイントやブレイクのタイミングを知りたい」

というトレーダーにとっては欠かせない指標です。

◆ ボリンジャーバンドの見方

ボリンジャーバンドは、主に3つの基本パターンで読み解きます。

● ① ±2σ付近で“行き過ぎ”を見る(逆張り判断)

一般的に、

・+2σに到達 → 買われすぎ

・−2σに到達 → 売られすぎ

と判断され、反転しやすいポイントとして意識されます。

ただし、強いトレンド中は“バンドウォーク”が発生し、

価格が2σ付近を滑るように進むため、逆張りしすぎないことが大切です。

● ② バンド幅で相場環境を判断する

バンドが

・“大きく広がる” → ボラティリティ上昇(トレンド発生の兆候)

・“ぎゅっと縮む” → ボラティリティ低下(レンジ相場)

特に、バンドが収縮した後に一気に開くと、強いトレンドの始まりになることが多く、“スクイーズ→エクスパンション”はプロも重視するポイントです。

● ③ バンドウォークをトレンドサインとして使う

価格が+2σまたは−2σ付近に張り付くように推移する現象をバンドウォークと呼びます。

これは、

・上昇なら+2σ付近での推移 → 強い上昇トレンド

・下降なら−2σ付近での推移 → 強い下降トレンド

を意味し、むしろ“行き過ぎ”ではなく“勢いの強さ”とみるべき場面です。

◆ ボリンジャーバンドのメリット

● ① 価格の“行き過ぎ”を統計的に判断できる

確率論に基づいて作られているため、感覚に頼らず冷静に判断しやすいのが特徴です。

● ② レンジとトレンドの切り替わりを見抜きやすい

バンド幅の拡大・収縮を見るだけで、今がどんな相場状況かが一目でわかります。

● ③ トレンドフォローにも逆張りにも活用可能

・逆張り → ±2σのタッチ

・順張り → バンドウォークの発生

というように、どのスタイルにも対応できます。

● ④ スクイーズ後の大相場を狙える

“バンドの縮小 → その後の大きな拡大”

という流れは非常に再現性が高く、

大きな値幅を取るチャンスになります。

◆ ボリンジャーバンドのデメリット

● ① 強いトレンド中は逆張りしすぎてしまう

2σに触れたからといって、すぐに反転するわけではありません。

むしろ、強いトレンドが続くと2σ付近を滑るように進む(バンドウォーク)ため危険です。

● ② 設定(期間・σ)が人によって異なる

期間20・2σが一般的ですが、トレードスタイルによって大きく変わります。設定の違いにより“見え方”が変わるため、慣れが必要です。

● ③ バンドだけでは方向性が判断しにくい

ボリンジャーバンドは“ボラティリティの変化”に強い反面、“トレンド方向”そのものは他のインジケーターの方が得意です。

移動平均線やMACDなどと組み合わせると弱点が補えます。

ボリンジャーバンドは、価格の行き過ぎや相場環境の変化を視覚的に判断できる非常に優秀なインジケーターです。

・2σ付近 → 行き過ぎの判断

・スクイーズ → 大相場前の静けさ

・バンドウォーク → トレンドの強さ

・バンド幅 → 相場の状態(レンジ/トレンド)

この4つを理解するだけで、トレードの判断力が大きく向上します。

ただし、逆張りしすぎるリスクや、設定による個人差などの注意点があるため、MACD・RSI・移動平均線などと組み合わせて“複合的に判断すること”が大切です。

ボリンジャーバンドを使いこなせるようになると、「次の大きな動きの前兆」をいち早く察知できるようになり、トレードの戦略が一段と洗練されます。

フィボナッチ・リトレースメント

フィボナッチ・リトレースメント(Fibonacci Retracement)は、価格が大きく動いたあと、“どこまで押し目(戻り)が入りやすいか”を数値で示してくれる分析ツールです。

使われる主な比率は

・23.6%

・38.2%

・50.0%

・61.8%

・78.6%

の5つ(※厳密には50%はフィボナッチ数列由来ではありませんが、市場で広く使われます)。

特に

「押し目買い・戻り売りを取りたい」

「損切りや利確の位置を客観的に決めたい」

というトレーダーにとっては必須クラスのインジケーターです。

◆ フィボナッチ・リトレースメントの見方

フィボナッチ・リトレースメントは、「直近の高値と安値を結ぶ」だけで使用できます。

そこに自動で引かれた横ラインが、押し目・戻りの候補となります。

● ① 38.2%・50%・61.8%が最も重要ライン

多くのプロが注目するのはこの3つです。

・38.2%:浅い押し目。強いトレンドで出やすい

・50.0%:市場心理的節目

・61.8%:最も意識される“黄金比率”

特に61.8%は、

“反転が起こりやすい強力なポイント”

として多くのトレーダーに意識されています。

● ② ラインで反発するか割れるかを見極める

・反発 → トレンド継続

・割れた → トレンド転換の可能性

という判断がしやすくなります。

押し目買い・戻り売りのタイミングを明確にしやすいのが大きな利点です。

● ③ ラインとローソク足の形状を合わせて使う

単純にラインに触れたから反発するわけではないため

・ピンバー

・包み足

・長い下ヒゲ

などのローソク足サインと併用すると精度が上がります。

● ④ 他のインジケーターと併用しやすい

フィボナッチは水平線なので、

・移動平均線

・ボリンジャーバンド

・RSI

などの流れともとても相性が良いのが特徴です。

◆ フィボナッチ・リトレースメントのメリット

● ① 押し目・戻りの“候補”が明確になる

経験や感覚ではなく、具体的な数値で判断できるのが最大のメリットです。

● ② 損切り・利確の位置を客観的に決められる

・61.8%の下

・78.6%の上

といった形で明確にラインを利用できます。

「どこで損切りしよう…」という迷いが減るため、メンタル面でも安定します。

● ③ トレンド方向を維持しているかがすぐ分かる

ラインを守れるかどうかで、

・トレンド継続

・トレンド転換

を瞬時に判断できます。

● ④ 世界中のトレーダーに意識されやすい

フィボナッチはFXだけでなく株式・仮想通貨・先物などあらゆる市場で使われており、多くの投資家が注目しています。

“みんなが見ているライン”は信頼性が高い傾向があります。

◆ フィボナッチ・リトレースメントのデメリット

● ① 引く場所を間違えると精度が落ちる

高値と安値の選び方にはコツがあり、初心者がつまずきやすいポイントです。

● ② あくまで“候補”であり必ず反発するわけではない

フィボナッチは「ここで反発しやすい」だけで、確実性はありません。

ローソク足や他の指標と組み合わせて判断する必要があります。

● ③ トレンドが弱いとあまり機能しない

フィボナッチはトレンド相場で最も力を発揮します。

レンジ相場では参考程度になります。

● ④ 設定方法は簡単だが、読み方に慣れが必要

たった一回引くだけですが、「どの波に引くか?」この判断が奥深く、経験がものをいいます。

フィボナッチ・リトレースメントは

・押し目買い

・戻り売り

・損切り位置

・利確位置

を客観的な数値で判断できる非常に強力なツールです。

・38.2% → 浅い押し目(強いトレンド向け)

・50.0% → 中間ライン

・61.8% → 最重要(黄金比率)

・78.6% → 深い押し目

この比率を意識するだけで、“感覚ではなく根拠のあるトレード”に近づけます。

ただし、万能ではないため、移動平均線・ボリンジャーバンド・RSI・MACDなどと組み合わせて使うことで精度が飛躍的に向上します。

フィボナッチを使いこなせるようになると、チャートの押し目・戻りが驚くほど鮮明になり、トレードの一貫性と安定感が大きく高まります。

ピボットポイント

ピボットポイント(Pivot Points)は、前日の価格データをもとに算出される“相場の基準点”です。その日のサポートライン(下値)とレジスタンスライン(上値)を自動で計算してくれるため、デイトレードや短期売買で特に重宝されます。

数値が明確でブレがないことから、多くのプロトレーダーや機関投資家が日々参照するほど信頼性が高く、「今日の相場がどこで反発しやすいか」「どこが節目になりやすいか」を把握するのに非常に役立ちます。

特に

「短期の反発ポイントを知りたい」

「エントリーや利確の目安を明確にしたい」

「相場の方向性をシンプルに判断したい」

というトレーダーにとっては必須級の指標です。

◆ ピボットポイントの見方

ピボットポイントでは主に以下のラインが自動で引かれます。

・PP(ピボットの中心値)

・S1/S2/S3(下側のサポート)

・R1/R2/R3(上側のレジスタンス)

計算式はやや複雑ですが、ほとんどのチャートで自動表示されるため、使い方だけ知っておけば十分です。

● ① PP(中心値)でその日の相場の方向を判断する

・価格がPPより上 → 上目線(買い有利)

・価格がPPより下 → 下目線(売り有利)

まずはこの位置関係を見るだけで、相場の大まかな方向がわかります。

● ② S1・R1は最も意識されるライン

多くの短期トレーダーが注目するのはこの二つです。

・R1に到達 → 利確・戻り売りの候補

・S1に到達 → 反発買い・戻し売りの候補

反発やブレイクが起きやすいラインなので、最初に覚えるべきポイントです。

● ③ S2・R2はブレイク後のターゲットとして使う

もしS1やR1を強く抜けた場合は、

・下はS2

・上はR2

が次の目標値となりやすく、利確の目安として非常に便利です。

● ④ ローソク足の形や他インジケーターと組み合わせる

ピボットポイントは水平線なので、

・反発時のヒゲ

・包み足

・移動平均線

・RSIの過熱感

などと併せると精度が大幅に向上します。

取引の根拠をシンプルに積み上げられるのも魅力です。

◆ ピボットポイントのメリット

● ① その日の“重要ポイント”が一目でわかる

ピボットを見れば、「今日はここが節目になりやすい」というラインが即座に把握できます。

デイトレード向きのインジケーターです。

● ② 反発・ブレイクの判断がしやすい

・ラインで止まるのか

・強く抜けるのか

この違いが明確な判断材料になるため、エントリーや利確がスムーズになります。

● ③ 感覚に頼らず、明確な根拠を持てる

ピボットは数値に基づくため、感情や主観が入る余地が少なく、「迷いにくいトレード」がしやすくなります。

● ④ 世界中のトレーダーが意識するライン

多くの市場参加者が同じラインを見ているため、反発したり止まりやすく、信頼性が高いのも特徴です。

◆ ピボットポイントのデメリット

● ① 長期足にはあまり向かない

ピボットは「その日の値動き」を判断するための指標であり、スイングや長期判断には向きません。

● ② トレンドが強すぎると機能しにくい

大きなトレンドが出ていると、ラインを次々と突破してしまうため反発しないケースがあります。

● ③ ラインが多く、初心者は混乱しやすい

S1〜S3、R1〜R3と合計7本のラインがあるため、最初は「どこを重視すればいいの?」と迷いやすい点があります。

● ④ ボラティリティが大きい相場では乱れやすい

指標発表などの急変動では、ピボットが機能しない場面もあるため、他のインジケーターとの併用が前提になります。

ピボットポイントは、

・その日の方向性

・反発しやすいライン

・利確・損切りの目標値

を明確に示してくれる、短期トレードにおいて非常に優秀な指標です。

・PP → その日の基準

・S1/R1 → 最重要ライン

・S2/R2 → ブレイク後のターゲット

というシンプルな使い方だけでも、トレードの精度が大きく変わります。

ただし、万能ではないため、

移動平均線、RSI、ボリンジャーバンド、MACDなどと組み合わせることで、

“より根拠のあるエントリー”が可能になります。

ピボットを使いこなせるようになると、

その日の相場の流れがクリアになり、

短期売買の安定度が一段と高まります。

パラボリックSAR

パラボリックSAR(Parabolic SAR)は、チャート上に「点(ドット)」として表示され、相場の転換ポイントを視覚的に教えてくれるトレンド系インジケーターです。

価格の上に点が出れば“売り優勢”、下に点が出れば“買い優勢”というように、非常に直感的に相場の方向を読みやすいのが特徴です。

特にトレンドフォローに適しており、売買タイミングの基準として世界中のトレーダーに利用されています。

「エントリーと決済を機械的に判断したい」

「トレンドの継続と転換を分かりやすく掴みたい」

という人にとっては、非常に扱いやすいインジケーターです。

◆ パラボリックSARの見方

パラボリックSARは、点(SAR)がどこに表示されるかによって判断します。

● ① 価格の“下”にSAR → 上昇トレンド

上昇中はローソク足の下にSARが連続して並び、上昇トレンドの継続を示します。

● ② 価格の“上”にSAR → 下降トレンド

下降中はローソク足の上にSARが並び、下降トレンドの継続を示します。

● ③ SARが価格を“反対側に抜けた”ら転換サイン

・上昇中にSARがローソクを抜いて上に出る → 下落転換

・下降中にSARがローソクを抜いて下に出る → 上昇転換

このポイントが“売買シグナル”としてよく使われます。

● ④ 移動平均線やボリンジャーバンドと併用すると精度が上がる

単体では騙しが出る場合もあるため、トレンドの強弱を見られる移動平均線やボリンジャーバンドと合わせると、より確実性が増します。

◆ パラボリックSARのメリット

● ① 売買サインが非常に分かりやすい

価格の上下に点が並ぶため、「今は上昇か下降か」が視覚的に一発で分かります。

● ② トレンドフォローに強く、方向感を掴みやすい

トレンド相場で特に効果を発揮し、押し目や戻りに惑わされず“大きな流れ”を追いやすくなります。

● ③ 決済ポイントとして優秀

SARが反対側に抜けたタイミングは“手仕舞いの合図”として使いやすく、ルール化しやすいのが魅力です。

● ④ インジケーターの設定がシンプル

複雑なパラメータがないため、初心者でも扱いやすい指標のひとつです。

◆ パラボリックSARのデメリット

● ① レンジ相場では騙しが多い

上下に点が頻繁に切り替わるため、レンジでは使い物にならない場面が多いです。

● ② トレンドが弱まったときに早めに反応しすぎる

まだトレンドが続く場面でもSARが反転してしまうことがあり、“フライング気味のサイン”になることがあります。

● ③ 短期足ではノイズが増えやすい

5分足や1分足のように短期では、価格の微細な変動でSARが切り替わってしまうため精度が落ちます。

● ④ 大きな押し目・戻りの判断が苦手

SARは点で追従するため、押し目が深いときに「ただの調整なのか、本当の転換なのか」を判断しづらいことがあります。

パラボリックSARは、

・トレンドの方向

・転換のタイミング

・決済の基準

を分かりやすく示してくれる、非常にシンプルで直感的なインジケーターです。

その一方で、

・レンジ相場で騙しが多い

・押し目・戻りの深さを判断しにくい

という弱点もあります。

そのため、移動平均線・MACD・ボリンジャーバンドなどと組み合わせることで、

精度の高いトレード判断が可能になります。

パラボリックSARを使いこなせるようになると、

「今のトレンドは続くのか」「そろそろ転換なのか」がはっきりと分かるようになり、

エントリーと決済の判断がより一貫して安定していきます。

RSI(相対力指数)

RSI(Relative Strength Index/相対力指数)は、一定期間の「買われすぎ・売られすぎ」を数値化して示してくれる代表的なオシレーター系インジケーターです。

0〜100の範囲で表示され、特に

・70以上 → 買われすぎ

・30以下 → 売られすぎ

という基準で相場の過熱感を判断します。

価格の勢い(モメンタム)を直感的に把握できるため、「押し目買い・戻り売りのポイントを探したい」というトレーダーにとっては欠かせないツールです。

◆ RSIの見方

RSIの基本的な使い方を、実際のトレードで役立つポイントに絞って紹介します。

● ① 数値で「買われすぎ/売られすぎ」を判断する

・RSIが70を超える

→ 買われすぎで、反転の可能性

・RSIが30を下回る

→ 売られすぎで、反発上昇の可能性

相場がストレートに走り続けた後の“休憩ポイント”を探すのに最適です。

● ② トレンド中は基準が変わる

上昇トレンドでは

・RSIが40付近で止まりやすい

下降トレンドでは

・RSIが60付近で抑えられやすい

トレンド中に「70/30」だけを見ると逆張りしすぎるため、トレンドの有無でRSIの使い方を変えることが大切です。

● ③ ダイバージェンス(逆行現象)を見る

・価格は高値更新しているのに、RSIは下がっている

→ 上昇の勢いが弱くなり、下落の前兆

・価格が安値更新しているのに、RSIは上昇

→ 下落の勢いが鈍り、反発上昇のサイン

プロも多用する“トレンド転換のヒント”になります。

◆ RSIのメリット

● ① 過熱感が数値で明確にわかる

「今は買われすぎなのか、売られすぎなのか」が一目で判断できます。

数字として示されるため、感覚に頼らず分析できるのが強みです。

● ② 押し目買い・戻り売りの精度が上がる

RSIが30付近 → 反発の可能性

RSIが70付近 → 反落の可能性

この判断は、順張り・逆張りどちらでも使えるため汎用性があります。

● ③ ダイバージェンスで“トレンドの終わり”を察知できる

チャート上では分かりにくい勢いの弱まりを、RSIが先に示すことがあります。

いわば「相場の疲れ」を教えてくれる指標です。

◆ RSIのデメリット

● ① 強いトレンドでは簡単に逆張りしてしまう

上昇トレンドでは

→ RSIが70以上のまま上がり続けることはよくあります。

下降トレンドでも

→ 30以下のまま落ち続けます。

つまり、RSIの30/70だけで判断すると逆張りしすぎてしまうのが弱点です。

● ② レンジ相場以外では精度が落ちる

RSIは横ばいの相場で最も正確に機能します。

勢いが強い相場では“機能する場面としない場面の差”が大きくなります。

● ③ 基準値や期間設定に個人差がある

14期間が一般的ですが、

・9

・7

など短くする人もいれば、

・21

など長くして落ち着いた動きを見る人もいます。

設定で結果が変わるため、多少の慣れが必要です。

RSIは、相場の「買われすぎ・売られすぎ」をシンプルな数値で教えてくれる万能インジケーターです。

特に、

・押し目買いのタイミング

・戻り売りのタイミング

・トレンド転換の初期サイン

を探すのに優れています。

ただし、強いトレンド中に逆張りの判断をしてしまいがちなので、

移動平均線や一目均衡表と組み合わせて“相場環境を確認”したうえで使うと精度が大きく向上します。

RSIは初心者からプロまで幅広く愛用される理由があり、

「タイミングをつかむ力」を強化するのに最適なインジケーターです。

使いこなせるようになるほど、トレードのブレが減り、狙いどころがはっきりしてきます。

ストキャスティクス

ストキャスティクスとは、一定期間の価格が「どの位置にあるのか」を示すオシレーター系インジケーターです。

“過去◯期間の中で、今の価格は高いのか?低いのか?”を数値化して表示します。

0〜100の範囲で動き、一般的には

・80以上 → 買われすぎ

・20以下 → 売られすぎ

という判断基準で使われます。

また、ストキャスティクスには%K(主線) と %D(シグナル線)の2本のラインがあり、この2本のクロスで売買タイミングを判断しやすいのが大きな特徴です。

短期的な反転を捉えるのが得意で、「細かくエントリーのタイミングを測りたい」というトレーダーに最適な指標です。

◆ ストキャスティクスの見方

ストキャスティクスは、ラインの位置とクロスのタイミングが重要です。

● ① 20/80の基準で反転ポイントを判断する

・80以上 → 過熱している(買われすぎ)

→ 下落する可能性が高まる

・20以下 → 売られすぎ

→ 上昇する可能性が高まる

短期の天井・底を探す際に非常に有効です。

● ② %K と %D のクロスでタイミングを測る

・%Kが%Dを上抜く

→ 上昇のサイン(ゴールデンクロス)

・%Kが%Dを下抜く

→ 下落のサイン(デッドクロス)

RSIよりも「エントリーのタイミング」が視覚的に分かりやすいのが特徴です。

● ③ %K と %D の“位置”が重要

例えば、

・20以下でのゴールデンクロス → 反発上昇の強いサイン

・80以上でのデッドクロス → 反落の強いサイン

この“位置+クロス”の組み合わせが、ストキャスティクスの最大の強みと言えます。

◆ ストキャスティクスのメリット

● ① 短期の反転ポイントをつかむのが得意

ストキャスティクスは非常に敏感に反応するため、

小さな反発・反落も捉えやすいです。

スキャルピングやデイトレで人気が高い理由がここにあります。

● ② エントリータイミングが分かりやすい

%Kと%Dのクロスは視覚的に見やすく、

「今、買い時か?売り時か?」が判断しやすいです。

初心者でも扱いやすい構造になっています。

● ③ レンジ市場と相性が良い

横ばいの相場では、ストキャスティクスの精度が非常に高くなります。

“高いところで売り、低いところで買う”

というシンプルな戦略が取りやすくなります。

◆ ストキャスティクスのデメリット

● ① 強いトレンドでは“だまし”が多くなる

上昇トレンド中では

・80以上のまま上昇が続く

下降トレンド中では

・20以下のまま下落が続く

RSI同様、強いトレンドでは逆張りをし過ぎる危険性があります。

● ② 過敏に反応しすぎることがある

RSIよりも敏感なため、

・クロスが多発する

・忙しいチャートになりやすい

という弱点があります。

慣れないうちはノイズが多く見えるかもしれません。

● ③ 設定値で性格が大きく変わる

一般的には

・%K:9

・%D:3

がよく使われますが、

・ゆっくりにしたい → 数値を大きくする

・敏感にしたい → 数値を小さくする

と、設定の違いで大きく動きが変わります。

ストキャスティクスは、短期の反転ポイントを捉えるのに非常に強いインジケーターです。

・80/20の過熱感

・%Kと%Dのクロス

・位置とタイミングの組み合わせ

これらを見れば、“どこでエントリーすべきか”がかなり明確になります。

ただし、強いトレンド中では逆張りを誘発しやすいため、移動平均線などで相場環境を確認した上で使うと精度が大きく向上します。

ストキャスティクスは、「タイミングを見極める力」 を手に入れたいトレーダーにぴったりのツールです。正しく扱えるようになると、短期トレードの質が一気に上がります。

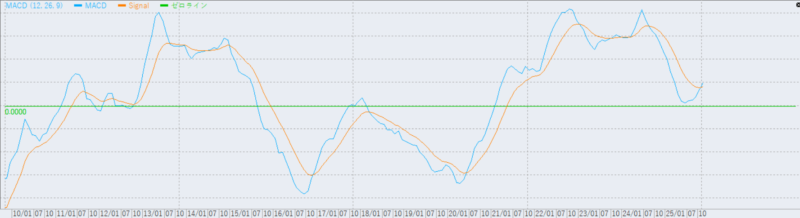

MACD(マックディ)

MACD(Moving Average Convergence Divergence)は、短期と長期の移動平均線の“差”をもとに、

相場のトレンドと勢い(モメンタム)を分析するインジケーターです。

MACDでは主に

・MACDライン(短期平均と長期平均の差)

・シグナルライン(MACDラインの平均)

・ヒストグラム(MACDとシグナルの差)

の3つを使って、トレンドの強弱や転換点を読み解きます。

特に、

「トレンドの転換点を早めに察知したい」

「順張りエントリーのタイミングを知りたい」

というトレーダーにとって非常に頼れる指標です。

◆ MACDの見方

MACDの基本的な使い方は、大きく3つのポイントがあります。

● ① MACDラインとシグナルラインのクロスを見る

・MACDがシグナルを上抜く

→ ゴールデンクロス(上昇のサイン)

・MACDがシグナルを下抜く

→ デッドクロス(下落のサイン)

RSIやストキャスが“過熱感”を見るのに対し、

MACDは「トレンド方向の変化」に強いのが特徴です。

● ② ゼロライン(0)との位置で勢いを判断する

MACDが

・0より上 → 上昇モメンタムが強い

・0より下 → 下降モメンタムが強い

ゼロラインを抜けるタイミングは、

“トレンドが本格化した合図”としてよく使われます。

● ③ ヒストグラムの増減で勢いの加速・減速を見る

・ヒストグラムが大きくなる

→ トレンドの勢いが加速している

・ヒストグラムが縮む

→ トレンドが減速している

「エントリーの前に勢いが弱まっていないか?」

「利確のタイミングは近いか?」

こうした判断に非常に役立ちます。

◆ MACDのメリット

● ① トレンド転換を比較的早くつかめる

移動平均線のクロスよりも“早く”シグナルが出ることが多く、

トレンド初動に乗りやすくなります。

● ② トレンドの強弱がわかりやすい

MACDはモメンタムの強さを視覚的に示してくれます。

勢いが加速しているのか、弱まりつつあるのかを判断しやすいのが魅力です。

● ③ 順張りにも逆張りにも使える

・クロスで転換を察知 → 逆張り気味のエントリー

・ゼロライン突破で順張り → トレンドフォロー

というように、幅広い使い方ができます。

● ④ 他のインジケーターと相性が良い

MACDはトレンドとモメンタムを同時に見られるため、

RSIやストキャスなどの“過熱系”と組み合わせると、精度が一段と高まります。

◆ MACDのデメリット

● ① 強いトレンドではシグナルが遅れやすい

MACDは移動平均をベースにしているため、

急騰・急落が起きたときは反応が遅れることがあります。

● ② レンジ相場ではだましが増える

トレンドがない相場ではクロスが頻発し、

“当てにならないサイン”が連続します。

MACDは 「トレンドがある相場ほど力を発揮する」 指標といえます。

● ③ 設定値により感度が変わる

一般的には

・MACD:12-26

・シグナル:9

がよく使われますが、短くすれば敏感に、長くすれば鈍くなります。

自分のスタイルに合わせた調整が必要です。

MACDは、トレンドの発生・転換・勢いの強弱をまとめて把握できる非常に優秀なインジケーターです。

・クロスで転換を知る

・ゼロラインで勢いを知る

・ヒストグラムでモメンタムの変化を知る

この3つを理解するだけでも、トレードの精度は大きく変わります。

ただし、MACDは万能ではないため、

移動平均線・RSI・一目均衡表などと組み合わせて相場環境を確認しながら使うとより効果的です。

MACDを使えるようになると、

「今は勢いが強いのか?弱いのか?」

「転換の気配はあるのか?」

といった判断がクリアになり、安定したトレードにつながります。

ADX(平均方向性指数)

ADX(Average Directional Index/平均方向性指数)は、相場に「どれだけ強いトレンドが発生しているのか」を数値で示してくれるトレンド系インジケーターです。

値動きの方向ではなく、“トレンドの強さ”だけを客観的に数値化するのが特徴で、上昇でも下降でも、トレンドが強ければADXが上昇します。

「今の相場はトレンドなのかレンジなのか判断したい」

「順張りすべき場面と、様子を見るべき場面を明確にしたい」

というトレーダーにとって非常に役立つインジケーターです。

また、ADXは+DI(プラスDI)・−DI(マイナスDI)とセットで使われることが多く、

・上昇の勢いが強いのか

・下降の勢いが強いのか

といった細かい判断もできるようになります。

◆ ADXの見方

ADXは「20・25・30」といった数値を目安にトレンドの強弱を判断します。

● ① ADXが20以下 → レンジ相場

相場に方向感がなく、順張りが機能しにくい状態です。

● ② ADXが25を上回る → トレンド発生の兆し

多くのトレーダーがここを基準に “トレンド開始” とみなします。

● ③ ADXが30以上 → 強いトレンド

上昇でも下降でも勢いが強く、順張りが最も有効になる場面です。

● ④ +DIと−DIのクロスで方向性を見る

・+DIが−DIを上抜け → 上昇優勢

・−DIが+DIを上抜け → 下降優勢

この方向性とADXのトレンド強度を合わせて使うと、相場判断が正確になります。

● ⑤ 移動平均線・MACDとの併用で精度UP

ADXは“強さ”を示すだけなので、“方向”は他の指標と組み合わせるとより分かりやすくなります。

◆ ADXのメリット

● ① トレンド相場とレンジ相場を一目で判別できる

特に“相場が動くのを待つべきか”の判断に抜群に役立ちます。

● ② 順張りのタイミングを見極められる

ADXが上昇しているときはトレンドが強まっているため、押し目買いや戻り売りが機能しやすいです。

● ③ ダマしを減らせる

方向性だけを見ると騙される場面でも、ADXが20以下なら「無理に入らない」という判断がしやすくなります。

● ④ ほぼすべてのインジケーターと相性が良い

ADXは“方向を持たない指標”なので、RSI・MACD・移動平均線・ボリンジャーバンドなどどれと組み合わせても使いやすいです。

◆ ADXのデメリット

● ① トレンドの“方向”はわからない

ADX単体では「上がるのか下がるのか」が分からないため、+DIと−DI、またはMAなどが必要です。

● ② 数値の反応が遅れる場合がある

トレンドが始まってからADXが上がるまで少しラグがあり、初動は掴みづらいことがあります。

● ③ 低いADXが長く続くと判断が難しい

長いレンジではADXがずっと低いため、「いつトレンドが始まるか」を予測することはできません。

● ④ 短期足だとノイズが多くなりがち

1分足・5分足など短期では値動きが細かく、DIが頻繁にクロスして判断がブレやすいです。

ADXは、

・今はトレンド相場なのか

・レンジ相場なのか

・そのトレンドは強いのか

を数値で明確に示してくれる、非常に頼れるインジケーターです。

その一方で、

・方向を判断するには他の指標が必要

・初動の捕捉がやや遅い

といった弱点もあります。

そのため、+DI/−DI、移動平均線、MACDなどと組み合わせることで精度が大幅に高まり、「トレンドを取るべきか」「様子を見るべきか」の判断が明確になります。

ADXを使いこなせるようになると、“無駄なエントリーを極端に減らし、勝ちやすい場面だけを狙う”という、プロのようなトレード判断ができるようになります。

CCI(商品チャネル指数)

CCI(Commodity Channel Index/商品チャネル指数)は、価格が平均値からどれだけ乖離しているかを数値化し、相場の行き過ぎを捉えるために使われるオシレーター系インジケーターです。

一般的には「+100を超えれば買われすぎ」「−100を下回れば売られすぎ」と判断されることが多く、トレンドの始まりや勢いの強まりを早めに察知できる点で高く評価されています。

RSIと似ていますが、CCIの方が反応が鋭く、“トレンド初動を掴みたい人”にとって相性の良い指標です。また、FXだけでなく株やコモディティ市場でも広く使われており、汎用性の高さも特徴です。

◆ CCIの見方

CCIの見方は以下のように整理できます。

● ① +100以上 → 買い優勢・強い上昇トレンドの可能性

CCIが+100を超えると「平均より強く買われている状態」で、上昇トレンドの勢いが増していると判断します。

● ② −100以下 → 売り優勢・強い下降トレンドの可能性

CCIが −100を割ると「平均より強く売られている状態」です。下降トレンドの勢いを示します。

● ③ ライン突破は“トレンド初動のシグナル”

RSIよりも鋭く反応するため、+100突破、−100突破はトレンド開始のサインとして利用されることが多いです。

● ④ センターライン(0ライン)で勢いを見る

CCIが0を上抜くと買いが強まる傾向があり、反対に下抜くと売りが優勢になりやすいです。

● ⑤ MACDや移動平均線と組み合わせると精度UP

単体だとダマシが出やすいため、トレンド系指標と組み合わせて使うのが一般的です。

◆ CCIのメリット

● ① トレンド初動を捉えやすい

CCIは反応が速いため、上昇・下降の勢いが増してきた“初動”でエントリーしやすくなります。

● ② レンジ相場でも使いやすい

平均値からの乖離を見る指標なので、レンジ内の買われすぎ・売られすぎ判断にも適しています。

● ③ 株・商品・FXなど幅広い市場で使える

もともとコモディティ市場向けに作られただけあり、市場を選ばず使える万能性があります。

● ④ 設定がシンプル

一般的に14期間で使われ、複雑なパラメータ調整は不要です。

◆ CCIのデメリット

● ① ダマシが多い

反応が鋭いぶん、誤ったシグナルも出やすく、初心者は戸惑うことがあります。

● ② トレンドの強弱までは判断しづらい

CCIは勢いの方向は分かりますが、「どれくらい強いトレンドなのか」は他の指標を見ないと判断しにくいです。

● ③ 激しい相場では極端な値が出やすい

ボラティリティが高い局面では数値が大きく暴れ、シグナルが安定しないことがあります。

● ④ 単体使用は危険

MACDや移動平均線と併用しないと、誤シグナルに振り回されやすいです。

CCI(商品チャネル指数)は、平均値からどれだけ価格が乖離しているかを捉え、

・トレンド初動

・買われすぎ・売られすぎ

・勢いの変化

を視覚的に判断できる便利なインジケーターです。

ただし、

・ダマシが多い

・勢いの強弱を把握しづらい

という弱点もあり、単体使用はあまり推奨されません。

MACD、移動平均線、ボリンジャーバンドなどと組み合わせることで、シグナルの信頼度が大きく向上します。

CCIを使いこなせれば、相場の行き過ぎやトレンド初動が見えやすくなり、エントリーと利確判断の精度が高まります。

ウィリアムズ %R

ウィリアムズ%Rは、相場が「買われすぎ」なのか「売られすぎ」なのかを鋭く捉えるオシレーター系インジケーターです。

RSIやストキャスティクスと似ていますが、%Rは“反応が非常に速い”という特徴があり、短期の逆張りポイントを見つけるのに向いています。

指標は 0%〜−100% の範囲で動き、値が上に近いほど買われすぎ、下に近いほど売られすぎと判断します。

特に、短期トレードやスキャルピングでは愛用者が多く、動きを察知して素早く判断したいトレーダーにぴったりの指標です。

◆ ウィリアムズ%Rの見方

● ① −20%以上 → 買われすぎゾーン

短期的に強く買われている状態で、ここに入ると「そろそろ上昇が行き過ぎかもしれない」というサインになります。

● ② −80%以下 → 売られすぎゾーン

短期的に強く売られている状態で、反転の可能性が高まりやすい領域です。

● ③ ゾーンからの“逆戻り”がシグナル

売られすぎゾーンから−80%を上抜く、買われすぎゾーンから−20%を下回るなど、ゾーンから戻る動きがエントリーサインとして使われます。

● ④ RSIやストキャスティクスと併用すると精度が上がる

%R単体ではノイズも多いため、他のオシレーターやトレンド系指標と組み合わせるのが一般的です。

● ⑤ トレンド中は“長く張り付く”ことに注意

強いトレンドが出ているときは、買われすぎ・売られすぎに張り付いたまま推移し、逆張りが危険になる場面もあります。

◆ ウィリアムズ%Rのメリット

● ① 反応が速く、短期の反転を捉えやすい

%Rは動きが鋭いため、初動の反発サインを見つけやすいです。

● ② 設定がシンプルで扱いやすい

期間設定は14期間が一般的で、初心者でも迷わず使えます。

● ③ スキャル・デイトレで特に有効

短期の行き過ぎを判断しやすいため、短期売買との相性が非常に良いです。

● ④ RSIやストキャスティクスとの相性が良い

似た性質の指標と組み合わせることで、より精度の高い判断が可能になります。

◆ ウィリアムズ%Rのデメリット

● ① ノイズが多く、ダマシが出やすい

敏感に動くため、細かい値動きに振り回されることがあります。

● ② トレンド相場では機能しづらい

強い上昇トレンドでは買われすぎに貼りつき、下降トレンドでは売られすぎに貼りつくため、逆張りが危険になります。

● ③ 反発の“強さ”までは判断できない

反転する可能性は示してくれますが、勢いの強弱までは読み取れません。

● ④ 単体使用はリスクが高い

特にFXのようなトレンドが出やすい市場では、他のトレンド系指標の併用が必須です。

ウィリアムズ%Rは、

・短期的な買われすぎ・売られすぎ

・反転シグナル

・行き過ぎた値動きの判断

を素早く捉えることができる、敏感でスピーディなオシレーターです。

しかし、

・ノイズが多い

・トレンド相場では役に立ちにくい

という弱点もあり、単体での判断は危険です。

RSI、ストキャスティクス、MACD、移動平均線などと組み合わせることで、反転とトレンド状況を両方確認でき、エントリー精度が大きく向上します。

スキャルピングや短期トレードをする人にとっては、非常に頼りになる指標の一つです。

📖FX初心者におすすめの書籍

以下の書籍は、FXにおけるトレード理論から実践トレードまで、理解を深めるために役立つ書籍となっています。

一番売れてる月刊マネー誌ザイが作った「FX」入門 改訂版

改訂版となった『一番売れてる月刊マネー誌ザイが作った「FX」入門』は、為替の基本から売買の流れまでを丁寧に解説しており、初心者でも短時間で仕組みを理解できる構成になっています。

特に「儲ける前に損しない」という考え方を強調しており、リスク管理の重要性を自然に身につけられる点が印象的です。資金の使い方や損切りラインの設定、トレンドに従うシンプルな売買ルールなど、勝ちやすい実践的な指針が具体的に示されているため、読者はすぐに自分の取引に応用できるでしょう。

また、編集は投資雑誌「ダイヤモンド・ザイ」編集部が担当し、実践編では人気トレーダー羊飼い氏のリアルな視点が加わっているため、単なる理論書にとどまらず、実際の市場で役立つ知識が豊富に盛り込まれています。

レビューでは「読みやすくて分かりやすい」「初心者でも安心して学べる」といった声が多く、FXに危険なイメージを持っていた人でも、正しい知識を得ることで挑戦してみようと思える内容になっています。

改訂版では最新の経済指標やテクニカル分析の解説が追加され、カラフルで視覚的に理解しやすいデザインも好評です。忙しい社会人が少額から投資を始めたいと考える際に、短時間で学べる工夫が随所にあり、まさに「安全に始めるための地図」と言えるでしょう。

この本はFXをギャンブルではなく「ルールを守れば資産をコツコツ増やせるもの」として捉え直させてくれる一冊であり、初心者から中級者まで幅広く役立つ内容を備えています。

チリが積もって15億 FXで成り上がった僕とあなたの微差

『チリが積もって15億 FXで成り上がった僕とあなたの微差』は、著者ジュンFXがわずか1万円の少額トレードからスタートし、15年かけて15億円以上を稼ぎ出した経験をまとめた作品です。

序盤は失敗の連続で、情報商材に騙されたり、資金を溶かしたりと苦しい時期が続いたものの、そこから徹底的にチャート分析に没頭し、秒単位のスキャルピングという独自の手法にたどり着いた過程が描かれています。

本書の魅力は、単なるテクニックの紹介ではなく「考え方の転換」に重点を置いている点です。著者は「誰がカモかわからなければ自分がカモだ」という投資の本質を繰り返し説き、常識にとらわれない柔軟な発想や、損失を恐れずに学び続ける姿勢の重要性を強調しています。

また、著者が失敗から学んだエピソードは非常にリアルで、初心者が陥りやすい罠や心理的な弱点を具体的に示しているため、読者は「自分も同じ過ちを繰り返さないようにしよう」と自然に意識できる構成になっています。

さらに、スキャルピングのメリットや市場の歪みを突く戦略など、実践的なヒントも盛り込まれており、経験者にとっても参考になる内容です。

この本は「努力を積み重ねれば夢は現実になる」というメッセージをFXという舞台で体現した作品であり、初心者から中級者まで幅広く刺激を受けられる一冊です。

初心者でも勝てる!月10万円からのFX超入門

『初心者でも勝てる!月10万円からのFX超入門』は、タイトル通り「月10万円の利益を目指す」という現実的なゴールを設定し、無理のないステップで学べる構成になっています。為替の基本的な仕組みから、注文方法、チャートの読み方、テクニカル指標の活用までを丁寧に解説しており、専門用語に不慣れな読者でもスムーズに理解できるよう工夫されています。

本書の特徴は「勝つためのシンプルなルール」を徹底している点です。資金管理や損切りの重要性を繰り返し強調し、初心者が陥りやすい「一発逆転狙い」や「感情に流される取引」を避けるための考え方を具体的に示しています。レビューでも「初心者に寄り添った内容」「実際に取引を始める前に読んでおくべき」といった評価が多く、実践的でありながら安心感を与える一冊として支持されています。

さらに、著者は「少額からでも着実に利益を積み上げることができる」という現実的な視点を持ち、月10万円という目標を通じて「生活にプラスをもたらす投資」としてFXを捉え直させてくれます。派手な成功談ではなく、初心者が最初の一歩を踏み出すための現実的な道筋を示しているため、読者は「自分にもできるかもしれない」と前向きな気持ちになれるでしょう。

総じて、この本はFXをギャンブルではなく「堅実に資産を増やすための手段」として学びたい人に最適であり、初心者が安心して取引を始めるための心強いガイドとなっています。

ずっと使えるFXチャート分析の基本

『ずっと使えるFXチャート分析の基本』は、著者・田向宏行氏が専業トレーダーとして培った経験をもとに、ローソク足の値動きから相場を読み解くシンプルで本質的な方法を解説しています。

移動平均線やMACDといった複雑な指標に頼るのではなく、チャートそのものから「売り手と買い手の力関係」を見抜くことを重視しており、初心者でも直感的に理解できる構成になっています。

本書の大きな特徴は「予想ではなく事実を読む力」を徹底している点です。高値・安値の更新やレンジブレイクといった基本的な動きを明確に定義し、誰が見ても同じ判断ができるように整理されているため、裁量に頼らず安定したトレードが可能になります。

レビューでも「ローソク足の読み方がクリアになった」「シンプルなのに応用範囲が広い」といった声が多く、FXだけでなく株式や仮想通貨など他のマーケットにも応用できる点が高く評価されています。

さらに、ダウ理論をベースにしたトレンドフォローの考え方や、レンジ相場での待ち方、ダブルトップやヘッドアンドショルダーといったフォーメーション分析まで網羅されており、初心者から中級者まで幅広く役立つ内容です。

21刷を突破したロングセラーであることからも、その普遍性と信頼性がうかがえます。

総じて、この本は「運や予想に頼らない取引」を目指す人にとって、チャート分析の基礎を確実に身につけられる一冊であり、長期的に使える投資の武器を提供してくれる作品です。

📖下記のボタンをタップすれば、その他のFXの書籍をAmazonで探す事が出来ます。(Amazonの検索ページへジャンプします)

まとめ

FXは「通貨を売買して差益を得る」シンプルな仕組みですが、勝ち続けるには「分析力」と「メンタル管理」と「資金コントロール」が必須です。

インジケーターは万能ではなく、あくまで「判断材料」にすぎません。

最も大切なのは「自分なりのルールを作り、感情に流されずに守り続けること」です。

コツコツと相場を観察しながら、焦らずにスキルを積み上げていけば、安定した成果に近づくことができます。

コメント